贈與節稅 房地有乾坤

< 案例>

姜媽媽2000年出售價值1.6億元的農地,並要求買方付款支票的抬頭寫上子女姓名,再將支票分別存入子女銀行帳戶,後來姜媽媽的行為遭國稅局查出,課徵贈與稅7,410萬元,並要再加罰一倍,共要繳交1.48億元罰金,賣地的金額等於只剩1,677萬元,損失非常慘重。

類似贈與而被課稅的案例型態不少,像是李小姐則是在1990年購買五年期養老險,並躉繳保費1,000萬元。後來,李小姐在保單滿期前,把生存滿期金受益人從自己改為兒子。結果,被國稅局發現,要求補稅251萬元,並加罰一倍。

國稅局查核保單贈與稅時,是以要保人與受益人不同,判斷出錢的人與拿錢的人不是同一人,因而判斷贈與事實。而且,國稅局是以受益人取得生存滿期金為一次贈與的發生日,並不看躉繳日或每年繳費日。

以上案例都是母親為了把財產贈與子女,不當避稅而被國稅局查稅罰款,專家提醒,除了贈與要有技巧,母親也不能全為子女著想,連自己的老本都瘋狂大贈送,一定要留下自己的老年生活費。

有一年母親節的隔日,張奶奶被長子以輪椅推送到南投縣草屯公園遺棄,之後遭警察帶回警局安置。張奶奶哭訴,她把原有積蓄2,000萬元分給五個子女,不久後五個子女都不想養她,把她安置在南投縣安養院,但連續11個月沒人幫她繳交每月1.8萬元的費用。

建議方案

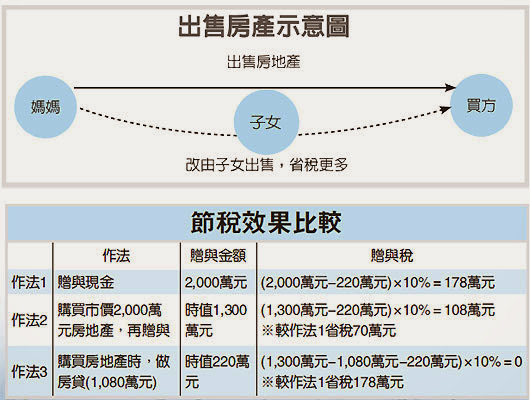

不動產是最好的節稅工具,不應該售地後贈與子女現金,應該先贈與子女土地,再由子女出售給買方。如果以姜媽媽的案例試算稅額,如下:假設土地市價為1.6億元,公告現值僅為8,000萬元,子女只需付款8,000萬元給母親購得該土地,再以1.6億元出售給外人,賺得價差8,000萬元,可完全免除贈與稅。

房產房貸同移轉 省稅

如果子女並無大筆資金,母親也可考慮配合貸款。例如,姜媽媽要購置市價2,000萬元的房子給子女,該房地產的公告現值與房屋評定現值為1,300萬元,則姜媽媽貸款1,080萬元,加上自備款920萬元購置過戶後,再以房子與房貸一同贈與給子女。

在這種情況下,姜媽媽贈與土地給子女,土地的贈與價值以公告現值加房屋評定現值1,300萬元計算;且因贈與時,姜媽媽把房貸轉由子女負擔,房貸債務可以當作贈與價值的扣項,因此贈與金額為1300萬元減1,080萬元,等於220萬元,符合當年度贈與免稅額度,可以免稅。

至於李小姐的案例,依目前規定,李小姐應該先將220萬元匯款到兒子帳戶,再由兒子繳交保費,並且由兒子當要保人及生存滿期金的受益人,才能免除贈與稅的困擾。

善用投資保單 保晚年

但這樣規劃的小缺點,是李小姐沒有該保單的掌控權,若要把贈與金額拿回去,必須得到兒子同意。

最後再來談張奶奶的情況,建議張奶奶可把2,000萬元投資到投資型保單,平時投資帳戶的基金可以產生較好的報酬率,提高退休期間每月可用生活費;並在購買保單時,把五位子女指定為受益人。 張奶奶可在姓名後標明受益比率,例如長子(20%)、長女(20%)…。

當張奶奶生日或春節時,五名子女中若長子缺席沒有來,張奶奶可填寫保單變更申請書,通知保險公司,把長子的受益權從20%改為15%,以示薄懲!長子被扣除的5%,再由張奶奶分配給孝順的子女。

by經濟日報