父母簽約幫付頭期款,房產登記子女名下,將降低購屋成本,增加所得稅

許多人喜歡幫子女出資買預售屋,此時要小心贈與稅跟房地合一稅的問題。如果以自己名義付頭期款並簽約購屋,再把房產登記在子女名下,頭期款將按房價比例計算贈與金額,此時可能會少繳贈與稅,但之後再出售,將因購屋成本減少而增加所得稅的負擔。

有位謝姓女子,之前跟建設公司購買一處台中的預售屋,總價808萬元,謝女先付了233萬元的頭期款,雙方並簽定預定買賣契約書,謝女同時簽立指定以其長女為登記名義人的聲明書,並於年底建商交屋時,將房地逕予登記為其長女所有。購屋後5個月,謝的長女又將房屋出售。

後來國稅局查核發現,謝女的行為屬無償為他人購置財產的贈與行為,卻未依規定申報贈與稅,因此依查得資料,以房地的房屋評定標準價格及公告土地現值總額為基礎,按謝女出資額比例核定贈與總額60萬餘元,贈與淨額0元及應納稅額0元。結果謝女卻不服,申請復查又提起訴願,都被駁回,進而提起訴訟。

謝女補稅的金額是0元,為何還要打官司求翻盤?關鍵在於,雖然國稅局核課贈與稅為0元,但因為國稅局是以233萬元占房價808萬元的比例,計算贈與金額,而非以贈與233萬元現金直接計算贈與,此舉對贈與稅的計算有利,卻會大幅減少購屋成本,進而墊高出售時的房產所得及房地合一稅。

謝女主張,因為她突然中風,她的女兒又無法支付銀行貸款及負擔醫藥費,不得已情況下,才會在購入5個月的時間就轉售,進而必須按房地合一稅法45%稅率課徵個人所得稅。因此,贈與金額的認定,攸關所得稅金額的計算,兩者相差82萬元。謝女因而堅稱,國稅局認定贈與的標的,應以現金233萬元才正確。

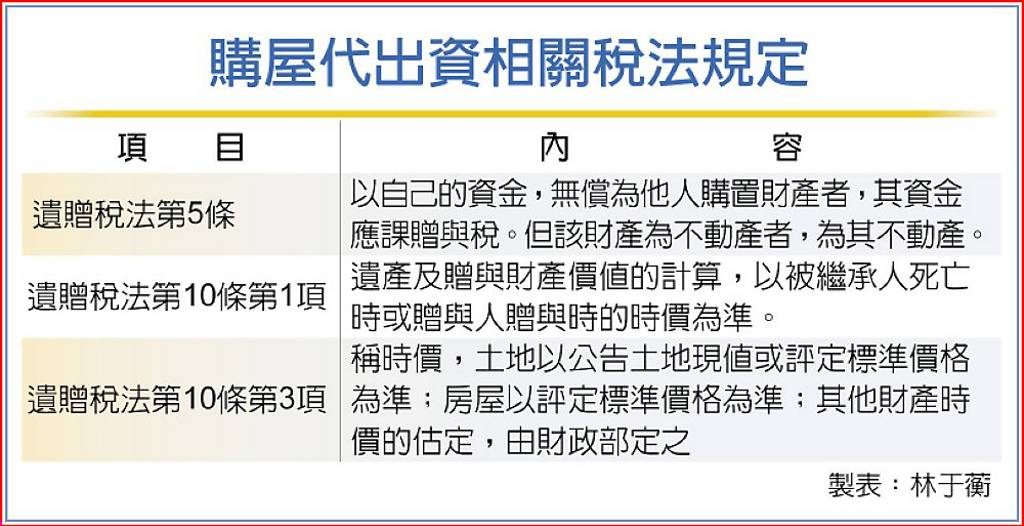

不過,法院審理後認為,謝女以自己的資金,無償為他人購置財產,但該財產因為是不動產。所以贈與稅的稅基,就應該是不動產的價值,而非謝女代為支付的價金233萬元,這是依法所強制規定的估價價值,不能因為謝女有代為支付233萬元的價金,即改認謝女所贈與的是現金而非不動產。

法院強調,如果謝女有意贈與現金,即應交付現金並任由其女兒使用,但謝女卻是將贈與的價金233萬元作為購買不動產之用,此舉符合遺贈稅法的規定,謝女不能主張所贈與者是現金而非不動產。

另外,國稅局是核定贈與稅,而非所得稅,謝女想提列較高的成本,減少所得稅的核課,僅屬一種反射利益,並不是對國稅局的處分或撤銷有何權利的存在。因此,就算國稅局撤銷原核課處分,她的女兒也不必然能以233萬元作為所得成本。

工商時報2023/10/20

10-24 天龍人必看的老屋改建陷阱!3點契約貓膩 ...

10-24 天龍人必看的老屋改建陷阱!3點契約貓膩 ...