房價居高不下,加上新平庸的年代,越來越多買不起房子的年輕人,想直接繼承父母房產,但年金改革之後,退休金縮水,越來越多的父母自顧不暇,這個時候「以房養老」成為很多老人家的選擇;但是以房養老真的是養老萬靈丹嗎?其中可能也有兩大風險,是銀髮族決定靠啞巴孩子來養你之前,不得不深思熟慮的。

風險1 無論哪種以房養老,利率一旦提高,養老金越領越薄。

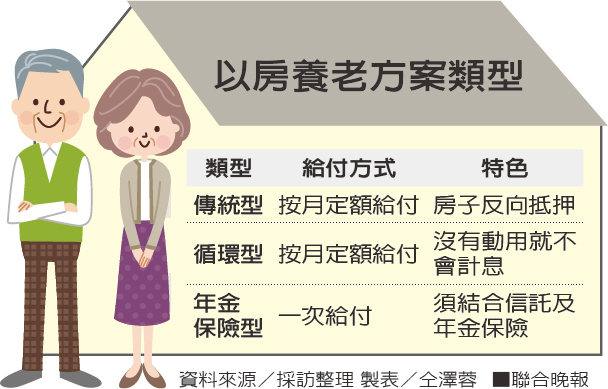

目前市面上銀行推行的以房養老方案,多數是「傳統型」,主要依照銀行授信擔保品鑑估規定辦理,採「按月定額給付」的方式撥款,將房子反向抵押,取得每月固定的生活費。

另外還有「循環型」,也是「按月定額給付」的方式撥款,但沒有動用就不會計息,這比較適合退休後已有一筆儲蓄可以供日常支出,但擔心未來可能會有臨時的大筆支出者。

比較特別的是「年金保險型」,撥款方式採「一次給付」,並結合信託及即期年金保險等選項。

無論是哪一種以房養老都要注意房貸的利率波動,目前雖然是低利率環境,但利率水準一旦生變,就會直接影響養老金的金額;另外,隨著銀行的貸款資金越累積越高,每個月要扣除的利息也會越高,換句話說,養老金就會越來越薄,這些都是以房養老不得不注意的風險。

Money101表示,萬一碰上比較嚴重的通貨膨脹,原本期許的養老金等於瞬間變相縮水,是否還夠支應每月生活開銷?無論是不是有能力以房養老,都必須全盤考慮好退休理財規畫,才可以降低風險。

風險2 餘命如果高於預期,恐有斷炊,或子女還款、繼承紛爭。

醫學發達,現代人生活過得好,台灣人的平均壽命逐年增加,但目前銀行規定,以房養老的年限最多只到95歲,如果身強體壯,活超過95歲,單靠以房養老的老人家,恐怕就會發生斷炊危機;因為銀行雖然不會將房子收回,但可能面臨生命最後幾年,沒有錢可領,卻還是得繳付利息的窘境,讓以房養老到最後,卻沒辦法終老。

還有,當老人逐月領取以房養老金直到離世,房子不是要還給銀行,就是由子女繼承剩餘價值,但是如果繼承人想要保留房子,前提是一定得償還長輩當初「以房養老」的借款金額。

Money101表示,國人「以房傳子」的觀念行之有年,因此在決定要選擇以房養老方案時,建議要先跟子女商量協調,以免造成後續糾紛,增添親子之間的不快。

聯合晚報2019/11/13

11-18 租房養老 至少要先存420萬元...

11-18 租房養老 至少要先存420萬元...