:::

房地合一稅自2016年起上路,財政部高雄國稅局提醒,房屋、土地依據取得原因不同,在申報房地合一稅時可減除的成本也不同,常見分為三種情形,包括買賣取得、繼承取得、配偶贈與取得。

高雄國稅局表示,近來接到民眾陳先生來電詢問,父親在2016年11月間以2,500萬元購入高雄市一間透天厝,並在2018年2月間贈與給他,後來陳先生在2020年11月中出售,屬於適用房地合一新制案件,此時成本應如何認列?

國稅局指出,房地合一新制上路後,適用新制案件,其房屋、土地交易損益計算,應以出售時房屋、土地成交總價,減除取得成本及費用後的餘額為所得額。

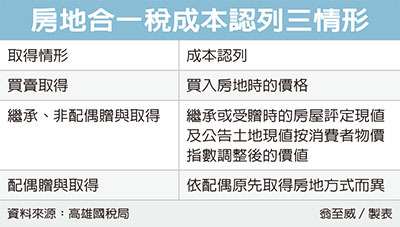

而依據取得房地原因不同,可減除的成本也有所不同,國稅局表示,常見有三種情形。

第一種情況是買賣取得房屋、土地者,這時候,取得成本就是指買入房地時的價格;第二種則是繼承取得,或是非配偶贈與取得的房地,這類情形則是依據繼承或受贈時的房屋評定現值及公告土地現值,按政府發布的消費者物價指數調整後的價值做為成本。

第三種情形則是配偶贈與取得的房地,會依據原始取得方式,成本認列方式有別。

以太太贈送房地給丈夫為例,若太太原本是從他人手中買下房地,則是比照前述第一種情況買賣案件;若太太原先是因為繼承或受贈取得,則是比照前述第二種情形的繼承、受贈案件。

舉例而言,依據前述陳先生案例,由於陳先生的房地是「父親」贈與,屬第二種情形,應以受贈時的房屋評定現值及公告土地現值按政府發布的消費者物價指數調整後之價值作為成本,不能以父親購入時的價格2,500萬元認列成本。

不過假設贈與人換人做做看,則情況有所不同。若陳先生的房地是「配偶」贈與,且配偶原先取得方式是以2,500萬元購買而得,那麼陳先生賣出這棟房地的成本,才能以2,500萬元來認列。

經濟日報2020/12/7

網友個人意見,不代表本站立場,對於發言內容,由發表者自負責任。

發表者

樹狀展開

12-08 廠房移轉享房屋稅減半 須先重新辦妥工廠登...

12-08 廠房移轉享房屋稅減半 須先重新辦妥工廠登...