:::

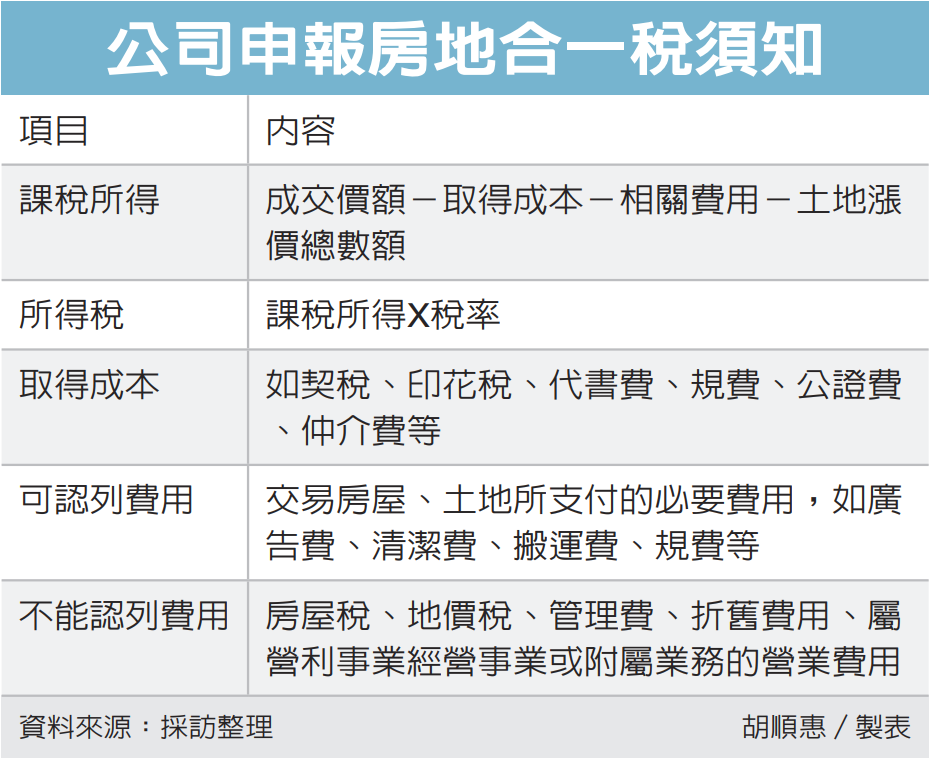

財政部高雄國稅局表示,公司出售不動產,在計算房地合一稅時,可扣除取得成本及相關費用,不過費用認定有其限制,申報時要特別注意,以免被剔除補稅。持有房屋、土地期間的使用費用不能認列,實務上有五種常見錯誤樣態。

包含房屋稅、地價稅、管理費、折舊費用、屬營利事業經營事業或附屬業務的營業費用等五種,國稅局提醒,由於這類費用不屬交易該房屋、土地所支付的必要費用,因此不能認列扣除。

營利事業出售適用房地合一稅制的房屋、土地,在計算應納稅額時,要用課稅所得乘上適用稅率,課稅所得是用房地交易時的成交價額扣除取得成本、相關費用及土地漲價總數額,成本及費用如何認列,關乎應繳稅額的多寡。

國稅局表示,在認列費用時,可提出證明文件,核實列報交易房地所支付的必要費用,如廣告費、清潔費、搬運費、規費等,但如果是像房屋稅、地價稅等,並非基於交易所支付的費用,即使申報也不能認列。

國稅局舉例,甲公司經營廢五金銷售業,2022年1月10日出售於2021年9月30日取得的房屋、土地,適用房地合一稅2.0,因持有期間未超過兩年,適用房地合一稅率為45%。

國稅局發現,甲公司申報成交價29億元,扣除取得成本27億元及必要費用1.1億元,交易所得9,000萬元,但經查核發現,甲公司誤將經營廢五金銷售的營業費用計算分攤500萬元及房屋稅10萬元列報交易費用,從房屋、土地交易損益中減除。

國稅局剔除多列的費用,調增房地交易所得510萬元,補稅229.5萬元。

另外針對取得成本,國稅局解釋,包括購入房屋、土地達可供使用狀態前支付的必要花費,如契稅、印花稅、代書費、規費、公證費、仲介費等,以及取得房屋後,在使用期間支付能增加房屋價值或效能且非兩年內所能耗竭的增置、改良或修繕費。

經濟日報2024/9/19

網友個人意見,不代表本站立場,對於發言內容,由發表者自負責任。

發表者

樹狀展開

09-20 央行第一、二戶限令 僅這個專案不受影響 ...

09-20 央行第一、二戶限令 僅這個專案不受影響 ...