重購自宅未設籍 追稅有例外

高雄國稅局表示,依《所得稅法》第14條之8規定,個人出售房地合一稅課徵範圍的自住房屋、土地,須同時符合三條件,享房地合一稅重購自用住宅優惠,如果因特殊原因,例如屋主、配偶或未成年子女未設戶籍,仍可免追繳稅款。

高雄國稅局指出,在房地合一稅制中,民眾將自住舊宅賣掉、轉購自住新屋,只要符合三大條件就可適用重購退稅優惠,一、本人或其配偶、未成年子女在出售及購買的房屋設有戶籍並居住。二、出售前一年無出租、供營業或執行業務使用。三、出售舊房地與重購新房地的移轉登記日間隔在兩年以內。

另外要注意,適用重購自用住宅優惠的新房地,在五年內改作其他用途,例如:未設戶籍登記及居住,或出租、供營業、執行業務使用,將被追繳原退還或扣抵稅額。

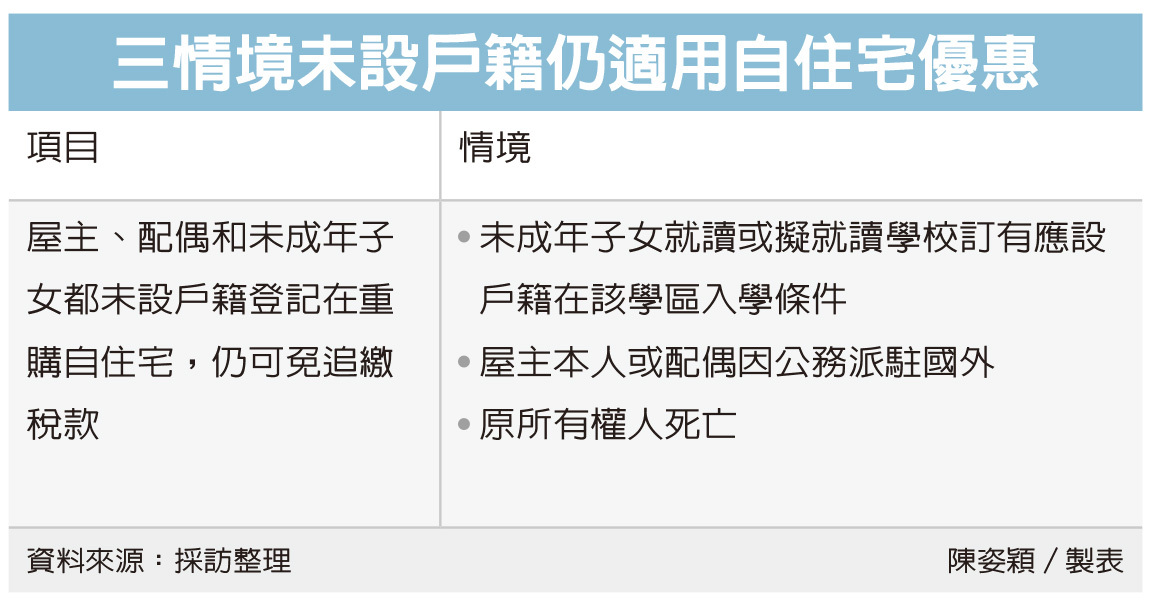

針對確實是自住屋,但屋主、配偶和未成年子都未設戶籍登記及居住的情形,高雄國稅局表示,重購房屋如果實際為自住,無出租、供營業或執行業務使用情事者,因未改作其他用途,可免被追繳稅款,例如:未成年子女就讀或擬就讀學校訂有應設戶籍在該學區入學條件;或是屋主本人或配偶因公務派駐國外;原所有權人死亡。

近日有一案例,何先生因家庭成員增加,在今年初將原本自住屋賣掉,換一間較大的房屋,且依照新舊屋成交價格比例認定可以抵稅,何先生因為屬於低價屋換高價屋的情形,所以享有全額核退舊屋的房地合一稅,不過在近日,何先生和妻子因公務派駐國外,因為派駐時間較長,何先生的小孩需要在國外的學校唸書,因此將全家的戶籍遷出新買的自住屋,何先生擔心此狀況將不符合重購自用住宅優惠。

國稅局官員表示,何先生和妻子因公務派駐國外,屬於特殊原因無法設籍,因此仍適用重購宅退稅的優惠,不會被追繳稅款。

高雄國稅局提醒,享房地合一稅重購自用住宅優惠的民眾,可以在重購自住房屋、土地之隔日起五年內申請適用重購退稅;屬於先購後售者,可以在出售自住房屋、土地申報時申請扣抵稅額。