海外資金匯回免稅 三樣態

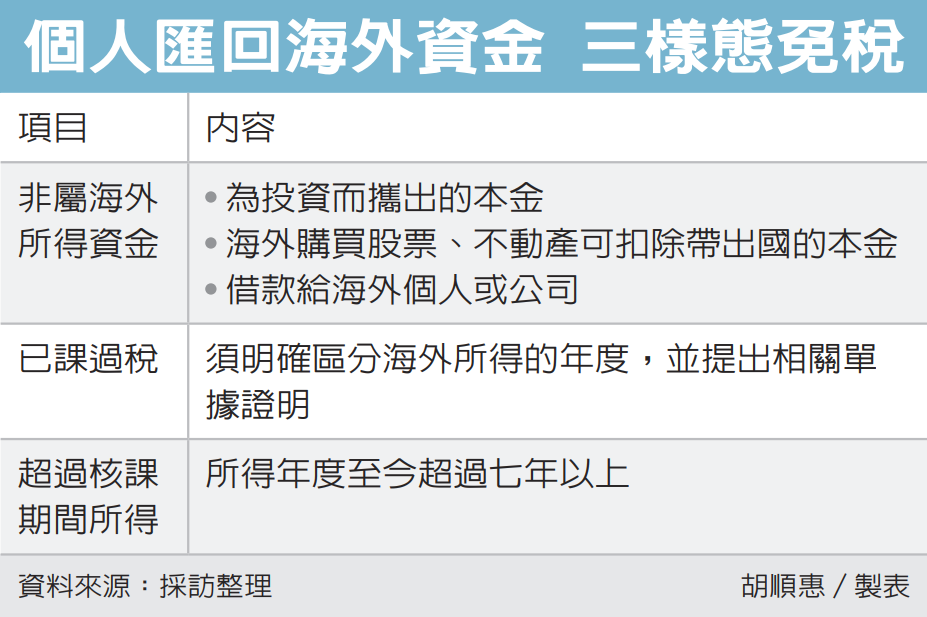

個人將資金配置於境外,構成因素及來源眾多,財政部台北國稅局指出,個人匯回海外資金,如果有三種情形,包含非屬所得、已經課過稅、超過核課期間等,匯回時就不用課稅。

個人匯回海外資金,過去曾有境外資金匯回專法,循專法回台可享有租稅優惠,以吸引資金回台,但透過專法匯回資金必須受到管制。境外資金專法已經落日,不過,國稅局表示,納稅人匯回資金未必需要課稅,民眾可仔細分辨資金情況。

台北國稅局舉例,包括過去匯出海外的本金、已完納最低稅負的海外所得,以及已逾核課期間的資金,個人將這三種資金匯回,可以不用擔心課稅的問題。

財政部官員解釋,個人匯回三種海外資金時,只要能提示證明文件,讓國稅局可以辨認匯回資金性質,便有機會免除課稅義務。

第一種免課稅樣態,即非屬海外所得的「資金」,最常見的情況就是過去為投資而攜出的本金,從海外匯回,或是海外購買股票、不動產,最後處分後得到一大筆資金,只要能舉證當年帶出去投資的本金額度即可;另外,借款給海外個人或公司,本金部分帶回台灣,上述情形都不必課稅。

第二種情形,雖然屬於海外所得,但過去已被課徵過所得基本稅額(最低稅負制)的資金,只要能提出相關單據,明確區分海外所得的年度,並提出當年度納稅證明,將這筆資金匯回台灣,也不必課稅。

第三種情形,也是屬於海外所得,但已逾核課期間的資金,目前所得稅的核課期間是七年,已超過核課期間的所得,就不必課稅。

國稅局提醒,若不屬於本金,也尚未課徵最低稅負、未超過核課期間的海外所得,包括營利所得、執行業務所得、薪資所得、利息所得、財產交易所得等,就必須課徵所得稅。

國稅局補充,如果是台灣地區人民、法人、團體或其他機構有大陸地區來源所得,應依《臺灣地區與大陸地區人民關係條例》規定,併同台灣地區來源所得課徵所得稅,但在大陸已繳納稅額,可自應納稅額中扣抵。

經濟日報2024/8/19